Кредитная история: что это такое и как влияет?

Кредитная история (КИ) – это послужной список заёмщика, который содержит всю информацию о полученных им ранее финансовых займах и текущих обязательствах перед кредиторами. Данная статистика является одним из основных критериев, по которым финансовые учреждения оценивают заёмщика. Эта информация хранится в базах специально созданных для этого организаций (бюро). Наиболее известной из них является Украинское бюро кредитных историй (УБКИ). При необходимости каждый желающий может узнать свою кредитную историю.

Что такое кредитная история?

Кредитная история – это свод данных о финансовых обязательствах граждан и организаций Украины, в котором содержится информация о всех текущих и ранее взятых кредитах, а также имеется статистика выплат по ним.

Кроме БКИ, базы данных по заёмщикам имеются у каждого банка и МФО. Финансовые учреждения постоянно контактируют с УБКИ и другими статистическими бюро, обмениваясь информацией касательно платёжной дисциплины своих клиентов.

Хорошая кредитная история является стандартом для большинства украинских граждан. И это одно из двух важнейших условий для получения ссуды в банке (наряду с платёжеспособностью). Если вы в «чёрном списке» – ни один банк не выдаст кредит, пока ваш статус не будет улучшен.

МФО относятся к данному вопросу менее придирчиво чем банки. Тем не менее, даже микрофинансовые организации просматривают статистику плательщика (в частных ситуациях). Например, при рассмотрении просьбы клиента о пролонгации или рефинансировании займа.

Из чего состоит КИ?

Кредитную историю по заёмщикам в Украине хранят специально созданные для этого бюро. Каждое БКИ имеет свою специфику работы, но в большинстве случаев принципы хранения и отображения информации у них идентичны.

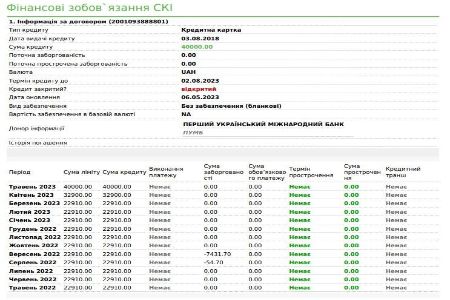

На примере УБКИ рассмотрим, как выглядит кредитная история онлайн.

Обычно КИ содержит инфо:

- о заёмщике – ФИО, паспорт, идентификационный номер, адрес и т.д.;

- о кредитах – сумма займа, срок погашения, тип соглашения, наименование кредитора, валюта, процентная ставка, текущая задолженность;

- о просрочках – наличие просрочек по платежам, их количество, дата наступления, продолжительность, сумма долга, формат урегулирования споров;

- об обеспечении – характеристики залогового имущества;

- по запросам – частота обращения фин. учреждений с запросом о данном заёмщике.

Посмотреть кредитную историю в подобном формате можно на сайте практически любой компании, занимающейся хранением КИ.

Как формируется кредитная история?

Кредитная история создаётся (формируется) при первом получении кредита (юридически оформленном). Это абсолютно законно, поскольку в договоре всегда оговаривается данный вопрос (заёмщик даёт согласие на предоставление информации о кредите стат. учреждениям).

Также КИ может быть сформирована по решению суда. Обычно так бывает с неплательщиками коммунальных услуг. В том числе в БКИ могут быть переданы данные о неплательщиках алиментов, а также о лицах, замешанных в фин. махинациях.

Вообще в 90% случаев кредитная история нужна для информирования кредиторов о степени финансовой добросовестности их клиентов. Поэтому особый крен здесь делается на фиксации проблемных персон (цель – снижения рисков для кредитующей стороны).

Для чего нужна кредитная история?

Рассматривая потенциального заёмщика (не важно – впервые или при повторном кредитовании), кредитная организация оценивает его финансовую репутацию. Это позволяет учесть степень риска и принять правильное решение.

Чуть в меньшей степени, но КИ важна и для заёмщика. Понимание своего клиентского статуса на рынке займов даёт немало выгод.

Для кредитора КИ это:

- возможность оценить степень благонадёжности клиента, претендующего на получение кредита;

- возможность не допустить просрочку со стороны заёмщика (используя метод предупреждения об ухудшении КИ и негативных последствиях для нарушителя).

Для заёмщика КИ это:

- возможность проверить свой кредитный статус (особенно актуально, если вам отказывают в предоставлении займа из-за ошибки в КИ);

- возможность подтвердить своё реноме благонадёжного плательщика и претендовать на лучшие условия кредитования (например, на участие в программе лояльности).

Проверить кредитную историю может каждый желающий. В большинстве случаев это платная услуга. Как это сделать, будет рассказано чуть позже.

Почему кредитная история важна для банков и кредитных организаций

Чужую КИ может просматривать заинтересованная сторона (банки, МФО, ломбарды, страховые агентства, лизинговые компании, коллекторы, арендодатели), несущие определённые риски в связи с объектом проверки.

Но прежде всего эта информация нужна кредитующим учреждениям (банкам, МФО, ломбардам), поскольку они предоставляют деньги в долг и рискуют больше, чем любые другие организации. Кредиторы имеют регулярный доступ к базам БКИ и сами предоставляют обновленные данные о заёмщиках.

Банки рассматривают КИ клиента едва ли не как наиважнейший фактор оценки. Если данные БКИ указывают на то, что претендент имел (или имеет) просрочки по кредиту, ему с высокой степенью вероятности будет отказано в кредитовании.

Ломбарды и МФО также обращают внимание на кредитный статус заёмщика, хотя и не относятся к данному критерию настолько тщательно. Они скорее берут данную информацию к сведению и в соответствии с этим могут скорректировать условия предоставления займа в свою пользу.

Как проверить свою кредитную историю?

Пришло время выяснить, как узнать кредитную историю. Согласно действующему законодательству, каждый желающий может бесплатно (1 раз в год) отправить запрос на выборку по КИ, а в дальнейшем делать это на платной основе.

В большинстве случаев проверить кредитную историю можно онлайн. Все организации, собирающие, хранящие и обновляющие статистику по кредитам, имеют свои сайты.

Среди наиболее известных:

- Украинское бюро кредитных историй (УБКИ);

- Первое всеукраинское бюро кредитных историй (ПВБКИ);

- Международное бюро кредитных историй (МБКИ);

- Украинское кредитное бюро (УКБ).

Самую обширную базу имеет УБКИ. Для получения выборки лучше всего воспользоваться формой обратной связи на сайте компании.

Для этого нужно предоставить:

- копии паспорта и ИНН (заверенные личной подписью);

- заявление на получение КИ.

Если это бесплатный запрос, ответ приходит в течение 2-х дней. При оформлении заявки в качестве платной услуги (≈ 50 грн.) можно также воспользоваться доп. опциями (в их числе СМС уведомление об изменении КИ).

На что смотреть в своей кредитной истории?

На примере выборки из УБКИ рассмотрим наиболее важные её компоненты. Кредитная история выглядит как список договоров с возможностью раскрытия и получения более детальной информации по каждому в отдельности.

В первую очередь нас интересует наличие просрочек. Проблемные строки всегда выделяются красным цветом и имеют минусовый показатель. Также можно увидеть длительность просрочки и сумму долга.

Следует обратить внимание на соответствие содержания списка вашей реальной статистике. Если в перечне присутствуют займы, которых вы не оформляли, значит это кто-то сделал без вашего ведома.

Некоторые БКИ указывают в карточке заёмщика его кредитный статус. Обычно это цифра, обозначающая текущий рейтинг плательщика и степень его благонадёжности по версии бюро. Если у вас мало времени, достаточно обратить внимание на этот показатель.

Как часто кредитная история обновляется?

Поводом для обновления КИ является любая активность заёмщика. Если вы подали заявку на получение кредита, внесли платёж, допустили просрочку, пролонгировали срок договора, окончательно погасили долг – каждое действие будет передано в соответствующую инстанцию.

Благодаря современным технологиям обновление баз и синхронизация данных между финучреждениями и БКИ происходит довольно оперативно (хотя это напрямую зависит от кредитующей организации и работы самого бюро).

Как исправить кредитную историю?

Плохая кредитная история может поставить крест на попытках получить новый кредит. В таком случае придётся побороться за свою репутацию. Методы решения проблемы зависят от причины ухудшения статуса плательщика.

Рассмотрим две распространённые ситуации:

- ухудшение КИ не по вашей вине – если имеет место ошибка (или действия мошенников), следует обратиться в фин. учреждение, выдавшее займ, а также в органы правопорядка (инициировать расследование), собрать документы, нанять юриста, подать иск в суд и т.д.;

- ухудшение КИ из-за просрочек – если вы действительно нарушали условия кредитного договора, единственным способом исправить КИ является новый кредит (выплаченный в срок).

В итоге по решению суда можно добиться оправдания и потребовать у БКИ изменить ваш кредитный статус на «зелёный». Также кредитный статус автоматически улучшится после первого же успешно выплаченного кредита (можно взять микрозайм в МФО даже имея плохую кредитную историю).