Кредитна історія: що це таке та як впливає

Кредитна історія (КІ) – це послужний список позичальника, який містить всю інформацію про отримані ним раніше фінансові позики та поточні зобов'язання перед кредиторами. Ця статистика – один із основних критеріїв, за якими фінансові установи оцінюють позичальника. Ця інформація зберігається у базах спеціально створених при цьому організацій (бюро). Найбільш відомою з них є Українське бюро кредитних історій (УБКІ). За необхідності кожен охочий може дізнатися про свою кредитну історію.

Що таке кредитна історія?

Кредитна історія – це зведення даних про фінансові зобов'язання громадян та організацій України, в якому міститься інформація про всі поточні та раніше взяті кредити, а також є статистика виплат за ними.

Крім БКІ, бази даних із позичальників є у кожного банку та МФО. Фінансові установи постійно контактують з УБКІ та іншими статистичними бюро, обмінюючись інформацією щодо платіжної дисципліни своїх клієнтів.

Хороша кредитна історія є стандартом для більшості українських громадян. І це одне з двох найважливіших умов отримання позички у банку (поряд із платоспроможністю). Якщо ви в «чорному списку» – жоден банк не видасть кредит, доки ваш статус не покращиться.

МФО ставляться до цього питання менш прискіпливо, ніж банки. Проте навіть мікрофінансові організації переглядають статистику платника (у приватних ситуаціях). Наприклад, при розгляді прохання клієнта про пролонгацію або рефінансування позики.

З чого складається КІ?

Кредитну історію щодо позичальників в Україні зберігають спеціально створені для цього бюро. Кожна БКІ має свою специфіку роботи, але здебільшого принципи зберігання та відображення інформації у них ідентичні.

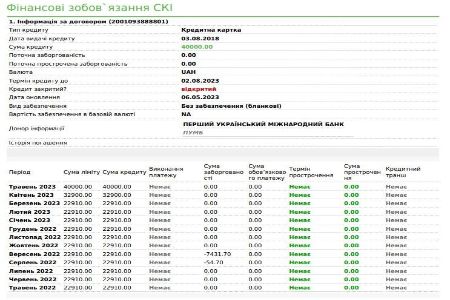

На прикладі УБКІ розглянемо, як виглядає кредитна історія онлайн.

Зазвичай КІ містить інфо:

- про позичальника – ПІБ, паспорт, ідентифікаційний номер, адресу тощо;

- про кредити - сума позики, термін погашення, тип угоди, найменування кредитора, валюта, процентна ставка, поточна заборгованість;

- про прострочення – наявність прострочок платежів, їх кількість, дата, тривалість, сума боргу, формат врегулювання спорів;

- про забезпечення – показники заставного майна;

- по запитам – частота звернення фін. установ із запитом про даного позичальника.

Подивитися кредитну історію в подібному форматі можна на сайті практично будь-якої компанії, яка займається зберіганням КІ.

Як формується кредитна історія?

Кредитна історія створюється (формується) при першому одержанні кредиту (юридично оформленому). Це абсолютно законно, оскільки у договорі завжди обговорюється це питання (позичальник дає згоду на надання інформації про кредит стат. установам).

Також КІ може бути сформована за рішенням суду. Зазвичай так буває із неплатниками комунальних послуг. У тому числі БКІ можуть бути передані дані про неплатників аліментів, а також про осіб, замішаних у фін. махінаціях.

Загалом у 90% випадків кредитна історія потрібна для інформування кредиторів про ступінь фінансової сумлінності їхніх клієнтів. Тому особливий крен тут робиться на фіксації проблемних персон (мета – зниження ризиків для сторони, що кредитує).

Навіщо потрібна кредитна історія?

Розглядаючи потенційного позичальника (не важливо – вперше або за повторного кредитування), кредитна організація оцінює його фінансову репутацію. Це дозволяє врахувати ступінь ризику та прийняти правильне рішення.

Трохи меншою мірою, але КІ важлива і для позичальника. Розуміння свого клієнтського статусу на ринку позик дає чимало вигод.

Для кредитора КІ це:

- можливість оцінити ступінь благонадійності клієнта, який претендує на отримання кредиту;

- можливість не допустити прострочення з боку позичальника (використовуючи метод попередження про погіршення КІ та негативні наслідки для порушника).

Для позичальника КІ це:

- можливість перевірити свій кредитний статус (особливо актуально, якщо вам відмовляють у наданні позики через помилку у КІ);

- можливість підтвердити своє реноме благонадійного платника та претендувати на найкращі умови кредитування (наприклад, на участь у програмі лояльності).

Перевірити кредитну історію може кожен охочий. Найчастіше це платна послуга. Як це зробити, буде розказано трохи згодом.

Чому кредитна історія важлива для банків та кредитних організацій

Чужу КІ може переглядати зацікавлена сторона (банки, МФО, ломбарди, страхові агенції, лізингові компанії, колектори, орендодавці), що несуть певні ризики у зв'язку з об'єктом перевірки.

Але перш за все ця інформація потрібна установам, що кредитують (банкам, МФО, ломбардам), оскільки вони надають гроші в борг і ризикують більше, ніж будь-які інші організації. Кредитори мають регулярний доступ до баз БКІ і самі надають оновлені дані про позичальників.

Банки розглядають КІ клієнта як чи не найважливіший чинник оцінки. Якщо дані БКІ вказують на те, що претендент мав (або має) прострочення кредиту, йому з високим ступенем ймовірності буде відмовлено в кредитуванні.

Ломбарди та МФО також звертають увагу на кредитний статус позичальника, хоч і не ставляться до цього критерію настільки ретельно. Вони скоріше беруть цю інформацію до відома і відповідно можуть скоригувати умови надання позики на свою користь.

Як перевірити свою кредитну історію?

Настав час з'ясувати, як дізнатися про кредитну історію. Згідно з чинним законодавством, кожен бажаючий може безкоштовно (1 раз на рік) надіслати запит на вибірку за КІ, а надалі робити це на платній основі.

У більшості випадків перевірити кредитну історію можна онлайн. Усі організації, які збирають, зберігають та оновлюють статистику за кредитами, мають свої сайти.

Серед найвідоміших:

- Українське бюро кредитних історій (УБКІ);

- Перше всеукраїнське бюро кредитних історій (ПВБКІ);

- Міжнародне бюро кредитних історій (МБКІ);

- Українське кредитне бюро (УКБ).

Найбільшу базу має УБКІ. Для отримання вибірки найкраще скористатися формою зворотний зв'язок на сайті компанії.

Для цього потрібно надати:

- копії паспорта та ІПН (завірені особистим підписом);

- заяву отримання КІ.

Якщо це безкоштовний запит, відповідь надходить протягом 2-х днів. При оформленні заявки як платна послуга (≈ 50 грн.) можна також скористатися дод. опціями (у тому числі СМС повідомлення про зміну КІ).

На що дивитись у своїй кредитній історії?

На прикладі вибірки з УБКІ розглянемо найважливіші її компоненти. Кредитна історія виглядає як список договорів з можливістю розкриття та отримання більш детальної інформації щодо кожного окремо.

Насамперед нас цікавить наявність прострочок. Проблемні рядки завжди виділяються червоним і мають мінусовий показник. Також можна побачити тривалість прострочення та суму боргу.

Слід звернути увагу на відповідність змісту списку вашої реальної статистики. Якщо в переліку присутні позики, яких ви не оформляли, це хтось зробив без вашого відома.

Деякі БКІ вказують у картці позичальника його кредитний статус. Зазвичай, це цифра, що позначає поточний рейтинг платника та ступінь його благонадійності за версією бюро. Якщо у вас мало часу, достатньо звернути увагу на цей показник.

Як часто кредитна історія оновлюється?

Приводом для оновлення КІ є будь-яка активність позичальника. Якщо ви подали заявку на отримання кредиту, внесли платіж, допустили прострочення, пролонгували термін договору, остаточно погасили борг – кожну дію буде передано до відповідної інстанції.

Завдяки сучасним технологіям оновлення баз та синхронізація даних між фінустановами та БКІ відбувається досить оперативно (хоча це безпосередньо залежить від кредитуючої організації та роботи самого бюро).

Як виправити кредитну історію?

Погана кредитна історія може поставити хрест на спробах отримати новий кредит. У такому разі доведеться поборотися за свою репутацію. Методи вирішення проблеми залежать від причини погіршення статусу платника.

Розглянемо дві поширені ситуації:

- погіршення КІ не з вашої вини – якщо має місце помилка (або дії шахраїв), слід звернутися до фін. установи, що видала позику, а також до органів правопорядку (ініціювати розслідування), зібрати документи, найняти юриста, подати позов до суду тощо;

- погіршення КІ через прострочення - якщо ви дійсно порушували умови кредитного договору, єдиним способом виправити КІ є новий кредит (виплачений у строк).

У результаті за рішенням суду можна домогтися виправдання і вимагати БКІ змінити ваш кредитний статус на «зелений». Також кредитний статус автоматично покращиться після першого успішно виплаченого кредиту (можна взяти мікропозику в МФО навіть маючи погану кредитну історію).